(原标题:“三道红线”中场休息,给央国企留足了“垃圾时间”)

最早在美国职业篮球联赛NBA的竞技场上,如果双方分差过于悬殊,落后方已经没有逆风翻盘的可能,那么双方就会主动撤下首发队员,换上替补队员完成比赛。

一场没有了悬念的竞赛,难免乏善可陈,人们称之为“垃圾时间”。

属于房企的垃圾时间,伴随着自救与他救的声浪,在2022年初提前到来。不过,这并不是一个谁都有选择权的命题,这团乌云下的雨,落在了央企背景的肩膀上。

央企“布云” 民企“求雨”

2月14日,大悦城控股与招商银行成功签署100亿元并购融资战略合作协议,双方将建立深度的地产并购融资战略合作关系。

根据合作协议,业务品种包括但不限于并购贷款、并购基金、资产证券化,以及基于并购相关业务需求创新的各类融资产品,并为其提供高效便捷的“绿色通道一站式”服务。

4天后,大悦城控股又获得了浦发银行提供的100亿元并购融资额度,合作内容与招商银行的没有太大区别。

2月21日,五矿地产获交通银行100亿意向性并购融资额度,双方将进一步扩大和深化在并购融资业务、地产金融业务、投行业务、存款结算类业务、创新业务、金融咨询与顾问等领域的合作。

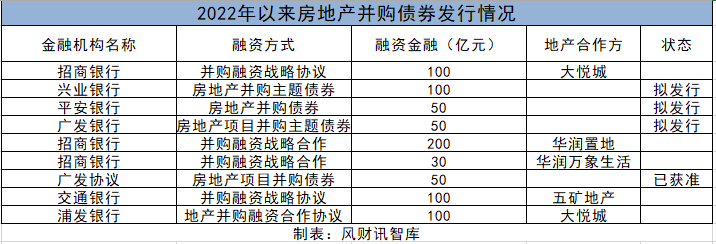

据风财讯智库统计,2022年开年以来,目前金融机构发行房企并购债券及提供的并购融资额度已达780亿元。包括五矿地产、大悦城控股在内,还有华润置地、华润万象生活等获得了银行的并购融资支持。

央国企的这一连串动作似乎与去年年底的一项政策有着紧密的因果联系。2021年12月20日,央行、银保监会出台《关于做好重点房地产企业风险处置项目并购金融服务的通知》,鼓励银行稳妥有序开展并购贷款业务,重点支持优质的房地产企业兼并收购出险和困难的大型房地产企业的优质项目。

同时,加大债券融资的支持力度,支持优质房地产企业在银行间市场注册发行债务融资工具,募集资金用于重点房地产企业风险处置项目的兼并收购。

短短20天后,2022年1月10日,央行要求9家国企通过收并购项目资产的方式为有中高风险的11家房企提供流动性支持。

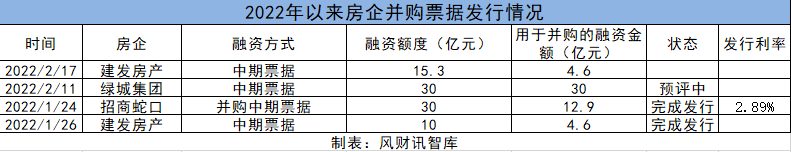

1月12日,招商蛇口率先跟进,30亿元并购票据完成注册,首期发行25.8亿元,其中12.9亿元用于收购开发项目股权。

消息层面:银行告知一些大型优质房企,针对出险企业项目的承债式收购,相关并购贷款不再计入“三道红线”相关指标。

自此,“三道红线”的闸刀从房企的悬梁上撤下,如何使用金融工具支持房地产项目的收并购,盘活出险房企资产,一定程度上成了高风险房企活下来的关键。

那么,并购活水从哪里来?谁可以让替补出战,留出垃圾时间,让主力委以重任?

数据给出了答案。据中指研究院统计,如华润万象生活将禹洲物业、中南服务收入囊中,中海37亿元收购了雅居乐、世茂所持的广州利合股权,中海宏洋收购了雅居乐义乌、徐州等项目,徐州市国企潘胜地产接手恒大南京项目,粤海置地收购了粤海物业等,国企、央企在收并购中渐渐有了燎原之势。

主客转换

而仅仅2年之前,胆大心思会算账的民企才是并购前线的常见身影,留下一个个“白衣骑士”的名声。

以2017-2018年并购高峰期为例,以融创、世茂领衔的民企长驱直入,开启买买买模式,中海、华润置地、金茂、绿城、远洋等国企收并购力度明显低于同梯队其余民企。

此外,国企的收并购多以政策性的重组为主,如保利与中航地产、中海与中建的重组,实现国企内部资源整合。

主客场的角色转变从“三道红线”起始。2020年8月,央行、银保监会等机构针对房地产企业提出“三道红线”指标,即剔除预收款项后资产负债率不超过70%、净负债率不超过100%、现金短债比大于1。

在这三个指标之上,房企被划为四档,踩中三条红线的房企归入“红档”,踩中两条红线的归入“橙档”,踩中一条红线的归入“黄档”,三条全没踩中的归入“绿档”。

发令枪响,2020年8月至2021年9月,一年间,这场代号为“红橙黄绿”的生死战硝烟弥漫。

料想不到的是,在还没有完全转黄转绿的路上,随着去年9月恒大理财违约引爆,惊雷不止,深陷流动性危机的房企一面节衣缩食,一面紧急出售资产还债,挤兑、踩踏、裁员,哭声一浪高过一浪。

涉房企业在等待援兵。而援兵何时会到?(参考风财讯《悬崖房企 等待“戈多”》)援军到了之后救谁上岸?市场一直在等待答案。

去年底,一则消息像是一道亮光,腾空撕开暗夜,释放出了局部救援的信号:在这钱难赚、地难拿的胶着期,并购中民企大撤退,改由央企扛起了大旗。

并购主场的变化,得益于国央企有米下炊。而银行设定的并购贷门槛之高,向国企、央企倾斜也在所难免:

1)要满足“432”(四证齐全、30%自有资金、二级开发资质)条件;

2)对信用主体资质要求高,偏向头部房企(TOP30或TOP50),优势在于利率偏低,利率6%~10%左右;

3)期限较长,不超过7年,通常不足5年;

4)用途上可以用于支付并购股权对价,但不得变相用作土地出让金或保证金,目前整体规模有限。

与此同时,并购票据与银行并购贷款相辅相成。据风财讯智库统计,2022年年初以来,目前已有建发、招商蛇口2家完成了并购中期票据发行,诸如万科、华润、中海等优质企业亦有发行意愿。

“三道红线”的竞技已经进入悬停时刻,换下了主力,垃圾时间对国企、央企而言,反而成了不可多得的黄金时间。

如今,虽然并购贷、并购票据的发行仍未成规模,但主动权在谁手中,胜负或许已有定论。