(原标题:原报告 | 2021新上市物企成色梳理)

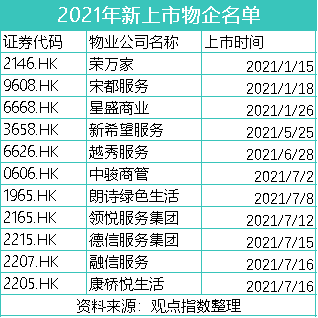

2021年至今,共11家物业服务企业新登陆了资本市场,港交所内地物企的数量提升至48家,A股市场物企数量为4家,物业行业资本化浪潮正有条不紊的推进。

随着上市企业增多,板块的稀缺性也在降低,物业透明度和市场化程度的提高,变相推动了行业集中度提升与发展的加速。

从今年新上市物企成色来看,资本化浪潮有效倒逼了物业行业主动优化盈利结构,不过仍旧普遍有高度的关联方依赖,也意味着需要承担来自利益共同体运营情况的的风险。

资本市场方面,新上市物业股的处境较为困难,破发情况依旧频繁,同时还受到了宏观因素波动的较大影响。

规模小型化与新故事范本

除万科、金地与龙湖外,多数主流大型房企已在2021年前完成物业分拆上市。因而今年新上市物企整体规模明显偏小,在管面积中位数与平均数分别为1730万平方米与2071万平方米,在管面积规模多集中在1000-3000万平方米区间。

数据来源:企业招股书,观点指数整理

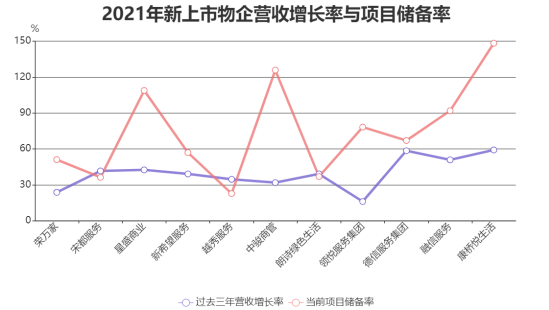

从这些企业过去数年的增长情况来看,2021年新上市11家物企过去3年平均营业收入增长率为39.8%,上市前数年都维持着较高的增长速度。

项目储备上,这11家物企的平均合约在管比为1.75倍,较高的项目储备率保证了这批物企在未来短期内有确定性的高业绩增长潜力。

数据来源:企业招股书,观点指数整理

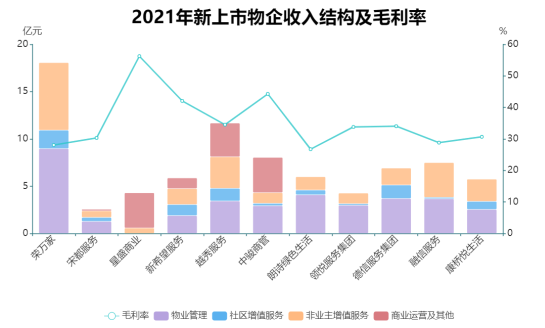

从营收结构来看,基础物业管理服务仍是收入主力,但也有荣万家、融信服务、康桥悦生活等物企的营收构成中有较大比例的非业主增值服务,该部分业务一般来自地产开发商,高度依赖上游房企的新盘开发情况,通常情况下不具备持续盈利性。

值得注意的是,被市场和政策看好且盈利能力较强的社区增值服务,在今年这批物企中收入占比亦不高,或是由于这11家物企规模偏小,蓝海探索的方向和进度都还有待挖掘。

另外,今年11家新上市物企普遍拥有较好的成本控制和盈利结构,毛利率的平均值为35.4%,显著高于港股所有已上市物企29.0%的平均值。

数据来源:企业招股书、年报,观点指数整理

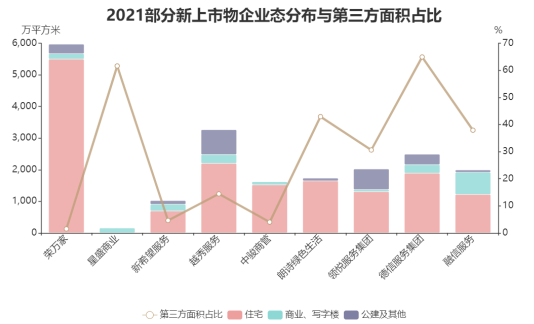

业态分布方面,传统住宅物业管理占据在管面积的主流,公建与城市服务也是目前物企的重要发力方向。除此之外,要关注到盈利能力强、行业壁垒高的商业物业管理与商业运营仍是重要支柱,其中星盛商业较为特殊,为纯商业管理及运营,上市时并未整合住宅或其他业态于其中。相对的,也有目前上市物企中毛利率最高。

地产开发业务受政策及经济周期波动影响较大,这也会影响来自关联开发商物业新项目的获取。因此,市场也较为关注物企在管面积中第三方开发商的占比,其中包含收并购与市场招投标等渠道获取的项目一定程度上能反映企业的第三方外拓能力。今年新上市物企中,星盛商业、德信服务与朗诗绿色生活具有相对突出的外拓能力。

数据来源:企业招股书,观点指数整理

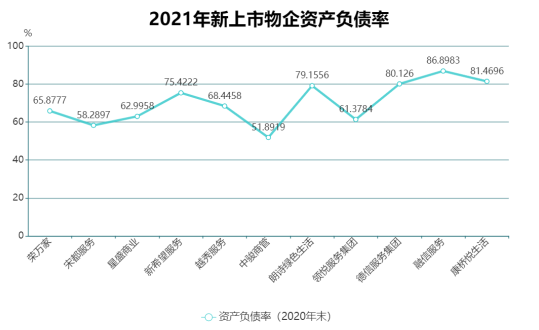

值得注意的是,今年新上市11家物企普遍拥有较高的负债率,平均资产负债率高达70.2%,而剔除这11家物企后,剩余港股物企的平均资产负债率仅为44.5%。

通常情况下,物企拥有较为稳定和充沛的现金流,除收并购和投资活动外通常不需要过高的负债来进行经营周转。不难发现,这些物企的高负债通常与其关联地产开发集团有密切的联系,大量来源于与关联方的相关交易和欠款,信贷收紧环境下房企倾向将资金压力向下游物业企业传导,独立性尚不足的物业服务企业不可避免受到影响。

数据来源:企业招股书,观点指数整理

由于大部分物企采用类似的业务模式与发展战略,以规模增长为主旋律的高速增长故事较为雷同,需要更多特色来说服市场与投资人。

今年新上市物企的特色业务较多,除了吸引投资人外,一定程度还能暗示企业未来的发展战略方向,例如星盛商业是商管物企的代表,而越秀服务则是地铁及TOD物业第一股。

不过,目前除了将传统物业管理与商业运营相结合的模式被认为比较成功并被市场认可外,大多数业务仍然处于探索阶段。

资本市场热度渐减

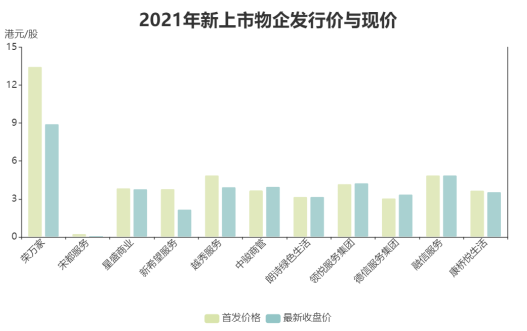

物业股一直在资本市场享有高估值红利,但自去年年底以来,物企上市破发已逐渐成为常态。

截至2021年8月18日收盘,目前所有48只H股物业股中有19只已跌破发行价,而今年新上市11只物业股中则有5只处于破发状态,2只现价与发行价格相持平,其中宋都服务与新希望服务破发幅度分别达61.2%与42.6%。

数据来源:Wind,观点指数整理

交易量的情况更能体现物业股热度降低的情况,11只物业股上市首日平均换手率为9.0%,而8月17日-8月19日对应的平均日均换手率已跌至0.12%,其中有5只的实际换手率低于0.10%,成交量较为低迷。

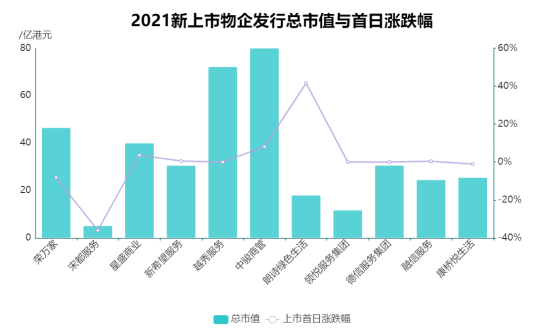

上市首日涨跌方面,今年新上市物企大部分首日表现较为平稳,波动较大的主要是朗诗绿色生活(上市首日收涨43.5%)与宋都服务(上市首日收跌36.0%)。

数据来源:Wind,观点指数整理

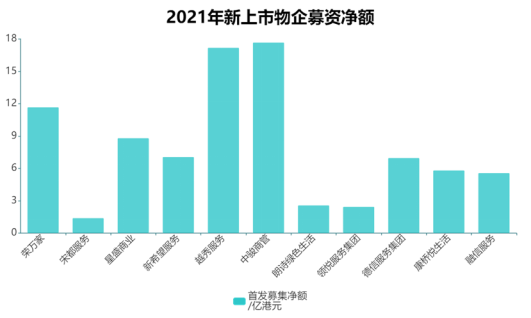

由于新上市物企的整体规模较小,平均市值与募资金额也相对较低,11家物业服务企业募资净额的平均值为7.9亿港元,总额也仅为87.3亿港元,而于去年年底上市的融创服务一只物业股就达到了90.4亿港元的融资净额。

数据来源:企业公告,观点指数整理

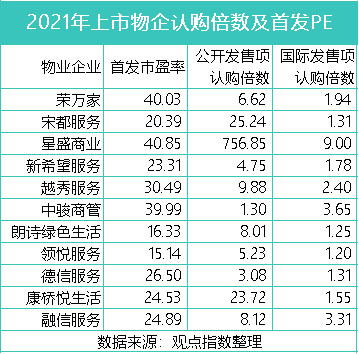

从首次公开发行的相关数据来看,2021年新上市11家物业股平均首发市盈率约为27.5倍,仍然居于市场高位,这也一定程度上说明了上市之后的高破发频率。

认购方面,新上市物企市场公开发售项的认购倍数中位数为8.01倍,而发行占比90%的国际发售项的认购倍数中位数为1.78倍;其中纯商业运营的星盛商业市场认购热度较高,香港公开发售部分获得逾750倍超额认购。除此之外,大部分新上市物企的认购热度都不及过往物业股上市情况。

整体来看,今年新上市11只物业股表现略逊于往期,除初上市仍然定价较高外,后续走势及交易热度都表现不佳,尽管有受政策以及上游地产开发商不良影响的原因,但中小型物企在资本市场竞争力大幅下降已成既定事实。