(原标题:直击业绩会 | 微笑卖子,蓝光发展“未来毛利率很难再回到30%”)

入沪不足两年,蓝光的发展并不尽如人意。

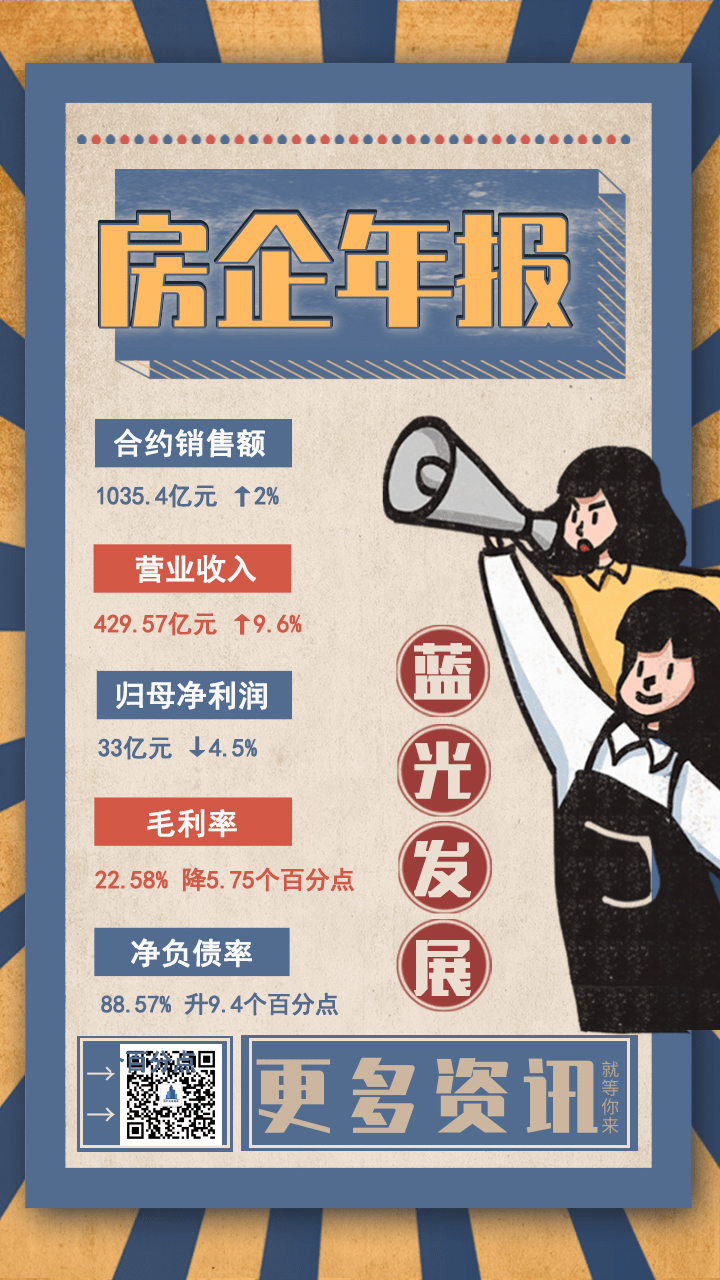

下降的业绩指标、同比增幅仅2%的销售金额以及两度卖“子”回款的动作,都暗示了其当前的困局。

管理层依然在努力掩饰困境。4月13日下午召开的业绩会中,其管理层用“公司2020年销售稳健增长,利润平稳释放”来回顾过往一年的业绩。

谈及出售蓝光嘉宝一事,蓝光发展副董事长兼总裁迟峰认为,“出售的时间节点非常好,是在对的时间遇到了对的合作伙伴。”

2020年,蓝光发展实现营业收入429.57亿元,同比增长9.6%;利润总额同比下降11.51%至49.47亿元;归母净利润同比下跌4.53%至33.02亿元。

即便此前的业绩快报已经给市场打了一剂预防针,这一结果出炉依然较预期存在较大落差。

快报数据显示,过往2020年是蓝光近年来业绩表现最差的一年。其营收同比增长16.32%至455.91亿元,归母净利润同比微增1.46%至35.09亿元。

然而,经审计后的年报证实,蓝光的实际情况比其预想的还要糟糕,上市后的蓝光首次出现了盈利负增长的情况。

将时间线拉长可以看到,得益于规模的大幅扩张,蓝光在过去三年的盈利增幅均超50%。东财Choice数据显示,2017年至2019年,蓝光发展营收增速分别为15.12%、25.53%、27.17%;归母净利润增速分别为52.49%、62.82%、55.53%。公司归母净利润增幅远超盈利增幅。

除了盈利增幅下降外,蓝光2020年的规模增幅也远低于行业水平。2020年,蓝光以1035.36亿元的销售额勉强稳住千亿业绩,同比增幅约为2%。

中指院数据显示,2020年百亿房企销售额增长率均值为14.4%,其中1000-3000亿阵营的房企销售额增长率均值为19.7%。

对于2021年的销售计划,迟峰在会上透露,“2021年预计销售额1150亿元,同比增长10%。另外,并表销售规模为800亿左右,回款做到700亿,回款率是85%。”

按迟峰的设想,蓝光2021年来自华东区域的销售额将占到30%,西南(包括成都、滇渝)与华中地区将占25%左右。其中上下半年大致4:6。

除了业绩的下降,蓝光2020年的毛利率与净利润水平也有所下跌。

2020年,蓝光的净利率较上年减少2.05个百分点至8.56%,其房地产开发业务的毛利率同比减少5.61个百分点至21.06%。公司六大区域中,仅有华北区域的毛利率有所增长,其他区域均出现不同程度的下跌。

跌幅最大的华中区域毛利率减少22.9个百分点至6.43%,2019年同期,该区域的毛利率为29.33%。毛利率暴跌之下,蓝光来自华中区域的营收同比下跌68.34%至28.6亿元。

对于蓝光毛利率的下跌,CFO欧俊明坦言,除了大环境的因素外,公司毛利率主要受到三个方面的因素影响。一是2020年,为了加大去化力度,蓝光加大了对车位的销售,但低毛利的车位也反过来影响了蓝光整体的毛利率;此外蓝光部分低毛利的项目到了结转年度,拉低了公司的毛利率水平,如合肥等区域的项目;当然,蓝光部分贡献不错的项目因确认较晚,未能及时入账。

欧俊明也称,从公司目前新拿地的项目来看,未来毛利率很难再回到30%以上,且由于公司一直强调高周转的拿地方式,因此毛利率较高的项目获取几率也不大,“从趋势上看,我们要确保实现20%~25%的毛利率区间。”

对于此前颇受关注的出售蓝光嘉宝事项,蓝光管理层在业绩会上也有所提及。

2020年,蓝光将旗下的医药板块公司迪康药业、物业公司蓝光嘉宝分别以9亿元、51.26亿元的价格进行转让,合计回笼资金60.26亿元。

蓝光的三大业务板中,上述子公司的毛利率水平均较高。截至2020年,蓝光物业服务业务的毛利率为40.16%,而医药业务毛利率则达57.85%。而对于卖出高毛利率业务的原因,迟峰在业绩会上解释称,“从去年开始,公司的战略就非常的聚焦,专注于主业地产开发,其他的都要做减法。”

从迟峰的言论来看,蓝光对迪康药业和蓝光嘉宝的这两笔买卖颇为满意。“迪康药业价格卖的还不错,净资产增值率达到160%。蓝光嘉宝的出售时间节点也非常好,在对的时间遇到了对的合作伙伴,所以非常顺利。”

2020年,随着龙头物业公司的相继上市,物业板块分化明显。迟峰称,选择在这个时间阶段转让蓝光嘉宝,是蓝光对物业板块长期估值发展的判断,也是为股东兑现价值。

据管理层预计,转让蓝光嘉宝产生的利润将占到蓝光最近一个会计年度经审计净利润的50%以上。并且该项交易将会在4月底完成交割,届时大部分的资金将会到账。

谈及这笔资金的使用,欧俊明透露,短期来看将结合蓝光目前的负债结构以及“三道红线”的目标管理来平衡公司的直融,并且能够极大的缓解蓝光目前的资金流动性。

截2020年末,蓝光净负债率为88.57%,扣除预收款后的资产负债率为73.03%;现金短债比1.06,由红档转为黄档。

但降档并不意味着安全。2020年,蓝光短期借款总额攀升至63.17亿元,一年内到期的非流动负债为216.59亿元,同比增长50.87%,公司同期货币资金则为297.43亿元。

另外,蓝光在2020年也出现了首次现金流量金额流出的现象。公司当期经营活动现金流量净额为-61.27亿元,同比暴跌259.83%。

为了确保安全,优化负债结构成为了蓝光2021年颇为重要的战略规划。

“公司要尽量做一些长期的融资来替代一年到期的债务,大幅度的压负债规模目前来看并不适合,也不一定有利。从安全的角度来讲,我们把持续优化现金短债比这项指标摆在第一位”,欧俊明在业绩会上如是说道。

另外,据其所言,蓝光在公开市场上的直融额度也将会同比例的降低15%左右。而对于“三道红线”何时能够达标一事,公司管理层则称将在两年内达标。