(原标题:金融街物业即将上市 毛利率偏低待改善)

在递交招股书数月后,金融街物业股份有限公司(以下简称“金融街物业”)的上市申请获得通过,将于7月6日开始在港交所主板买卖。这家成立了二十多年的公司,有接近1/4的收入都来自于北京办公楼租金最贵的区域——金融街片区,包括中国证监会在内许多金融监管机构与行业巨头,都是它的服务对象。

一般而言,商业类物业的物管费要高于住宅类,承接较多商业类物业物管业务的企业,其利润率也相对较高。不过,金融街物业虽然有超过60%的收入来自商务物业,但去年的综合毛利率仅为19.2%,明显低于已上市物管企业的毛利率均值,盈利状况有待改善。

8成收入依靠母公司输送 外拓项目占比低

北京金融街。中新经纬 杨妍 摄

1993年,国务院批复的《北京城市总体规划》明确提出,在西二环阜成门至复兴门一带,建设国家级金融管理中心,集中安排国家级银行总行和非银行金融机构总部。此后,该区域进入开发建设,1994年5月,金融街物业注册成立,为金融街区域提供物业管理服务。

这片规划占地面积仅为1.18平方公里的土地上,不但聚集了“一行两会”等中国最高金融决策和监管机构,还入驻上千家知名企业,包括诸多银行、保险、资产管理、支付结算等金融机构的总部。招股书披露,金融街物业服务的机构与企业中,不乏举足轻重的金融巨头及监管机构。

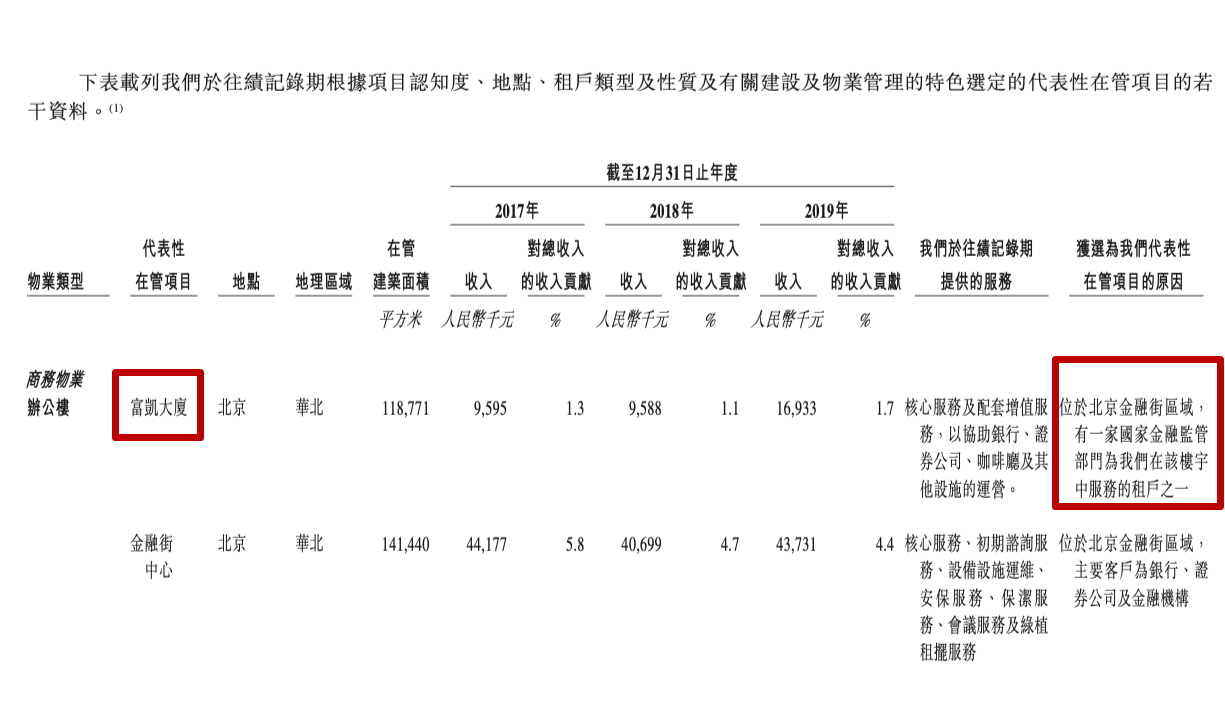

来源:金融街物业招股书

其中,位于金融街区域的富凯大厦,正是中国证监会的办公驻地,也是金融街物业的服务对象。招股书将富凯大厦列为公司代表性在管项目,原因就是“有一家国家金融监管部门为我们在该楼宇的租户之一”。

2017年-2019年,金融街物业为富凯大厦提供了核心服务及配套增值服务,以协助银行、证券公司、咖啡厅及其他设施的运营,分别获得约959.5万元、958.8万元、1693.3万元收入。

金融街物业的注册地址与证监会只有约500米的距离,但即便如此,金融街物业还是选择投入港交所的怀抱。东方证券在研报中指出,物业公司更倾向于选择港股而非A股上市的原因之一,是A股对于分拆子公司上市的关联交易比例的要求是所有地产子公司型物业公司无法绕过的坎。

招股书显示,金融街集团通过全资附属公司北京华融综合投资有限公司,间接持有金融街物业47.52%的股份,金融街集团旗下的金融街控股则作为金融街物业的联属公司,为其提供大部分物业管理项目。从收入构成看,2017年-2019年,金融街物业营收中的80%以上均来自金融街联属集团。招股书提示,金融街联属集团经营的任何负面发展或其开发新物业的能力均可能影响公司获取新物业管理项目的能力。

招股书称,公司来自金融街联属集团项目的收入贡献占比略微减少,因为致力于通过确保获得独立第三方的项目委聘来拓展业务。不过,外拓项目对收入的贡献并不高,数据显示,2017年-2019年,来自独立第三方项目的在管建筑面积分别约占在管总建筑面积的27.5%、30.9%、33.6%,但在总收入中的占比仅为16.5%、16.6%、18.9%。

倚重北京市场 金融街片区收入占1/4

从金融街片区起家后,金融街物业将业务扩大至全国重点地区,截至2019年12月31日,共拥有11家附属公司及40家分支机构,物业管理服务涵盖多个物业项目,并专注于商务物业。

招股书显示,金融街物业2017年实现营业收入7.57亿元,2018年为8.75亿元,增长15.7%;2019年实现收入9.97亿元,增长13.9%。净利润由2017年度的8270万元增长10.7%至2018年度的9150万元,并进一步增长23.9%至2019年度的1.13亿元。

对比已经上市的物业管理公司,金融街物业的规模不大。中国物业管理协会、上海易居房地产研究院中国房地产测评中心发布的数据显示,截至2020年4月30日之前已经在A股、H股上市的26家内地物管公司,它们的营收均值为24.16亿元,净利润均值为2.95亿元。

在管规模上,2019年其在管建筑面积约为1990万平方米。中指院数据显示,中国物业服务百强企业去年的管理面积均值为4278.83万平方米,TOP10企业的管理面积均值达2.21亿平方米。

金融街物业的营收增速虽然达到两位数,但对于仍处在跑买圈地阶段的物管公司来说,增速不算快。亿翰智库数据显示,上市物管企业2019年的总营收达到625亿元,较上年增长36.2%,超半数公司的营收增幅在40%以上。其中,营收规模排在第一的碧桂园服务,去年的营收增速达106.3%。

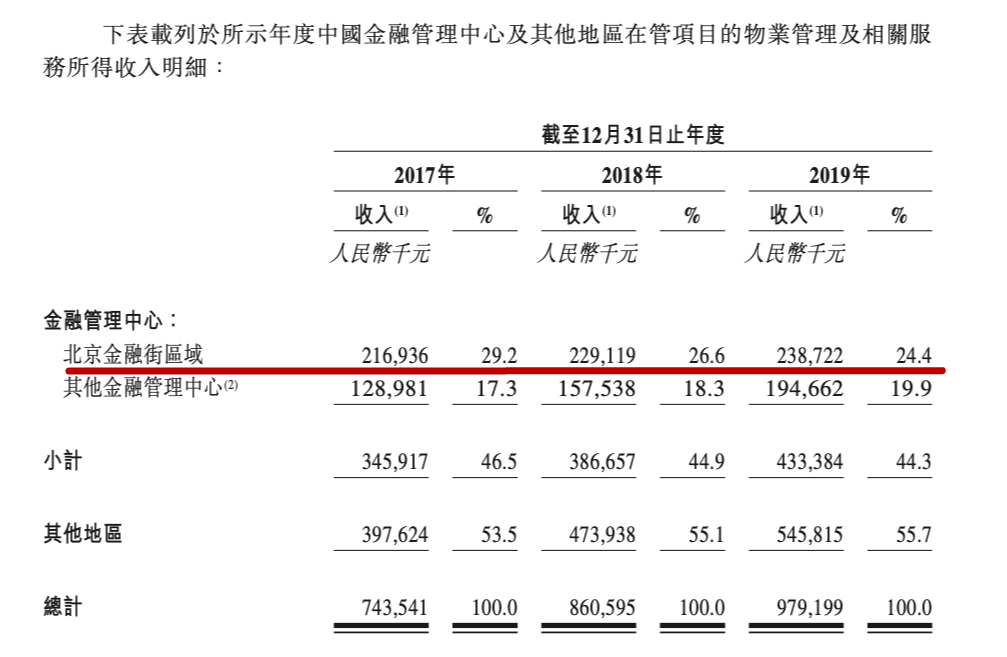

来源:金融街物业招股书

收入构成上,金融街物业与金融街区域乃至整个北京,都是分不开的。金融街片区,常年都是北京办公楼租金最贵的区域,今年年初,仲量联行发布的报告显示,北京金融街的办公楼租金位居全球第三,仅次于香港中环和纽约中城。诸多金融机构总部的入驻,也为金融街物业带来丰厚的物业收入。

招股书披露,2017年-2019年,金融街区域的收入分别约为2.17亿元、2.29亿元、2.39亿元,分别占总营收的约29.2%、26.6%、24.4%,占比在1/4左右。

2017年-2019年,金融街物业北京区域实现收入分别约为5.09亿元、5.50亿元、6.18亿元,分别占总营收的约68.5%、63.9%、63.1%。再加上在天津、石家庄、廊坊服务的项目,公司超过七成收入都来自华北区域,西南、华东、华南、东北、华中的占比不足三成。

商务物业贡献大部分利润 整体毛利率待改善

东方证券指出,虽然商业、办公、医院等业态的物业管理较住宅项目的专业化程度更高,成本较住宅业态也会略高,但总体而言,这类业态的物业利润率会明显高于住宅项目。物管公司在管面积中,商业、办公等业态的管理面积越大,其利润率水平也会相应越高。

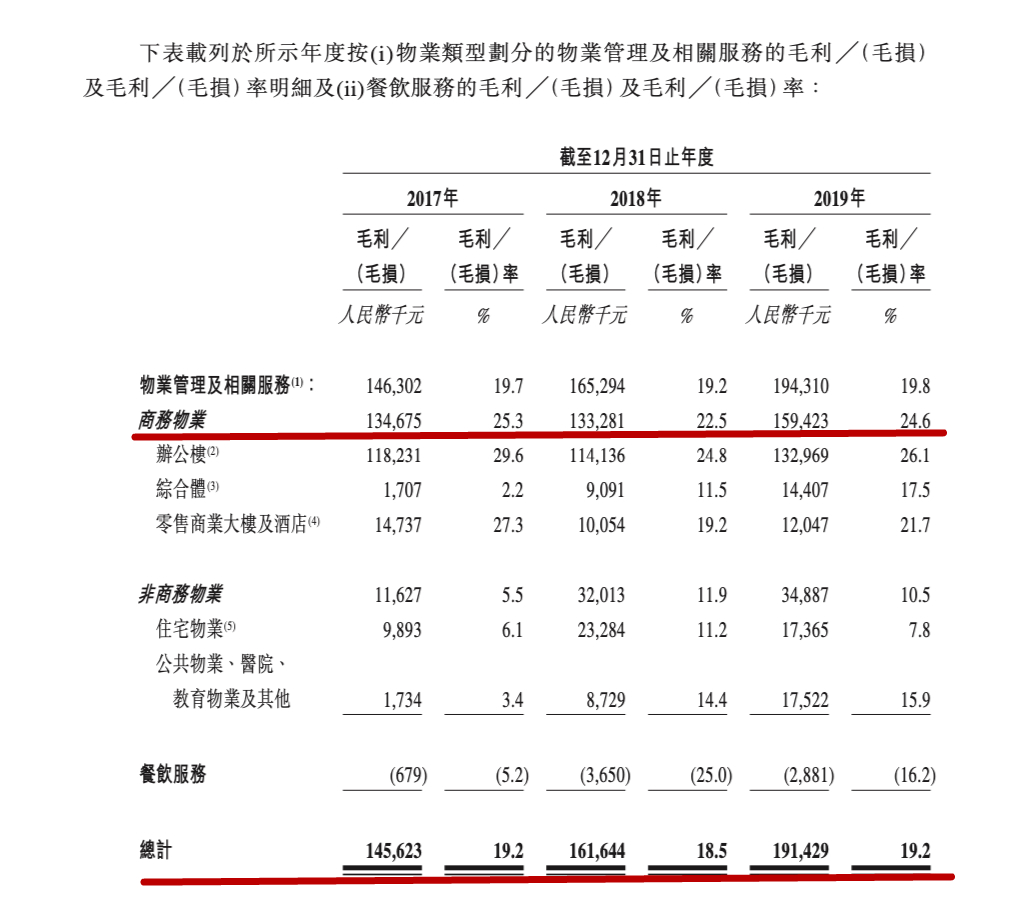

来源:金融街物业招股书

2019年,金融街物业商务物业(含办公楼、综合楼、零售商业大楼及酒店)在管建筑面积约800万平方米,占总在管建筑面积的40.2%;商务物业营收6.47亿元,占总营收的66.06%;商务物业毛利1.59亿元,占整体毛利的83.28%,毛利率为24.6%。

不过,受非商务物业(含住宅物业、公共物业及医院、教育物业及其他)拖累,金融街物业的整体毛利率还处在偏低水平,2017年-2019年,公司整体毛利率分别为19.2%、18.5%、19.2%。根据中国物业管理协会等机构的数据,上述年份已上市物管公司的整体毛利率均值分别为29.8%、29.7%、29.4%。金融街物业2019年的净利率约为11%,也略低于已上市物管公司12.1%的均值。

对此,金融街物业董事长及总经理孙杰近日公开表示,公司未来仍将坚持扩展以商业物业为主的市场占有份额,这部分管理面积的增加,或许可以持续改善公司的毛利率表现,“商务物业管理收入更高,每月每平米12.66元,同期物业百强整体月物业费平均价格3.26元。”