(原标题:住宅销售待回温 龙湖抢先披露经营性收入234亿元)

观点网 经营性物业所带来的收入,是龙湖度过这个冬天的“棉袄”。

在龙湖集团1月6日披露的2022年营运数据中可以明显看出这一点。

去年全年,龙湖集团地产开发业务累计实现合同销售额2015.9亿元,同比下跌30.5%;合同销售面积1304.7万平方米,同比下跌23.65%。

于十二月单月,龙湖实现总合同销售金额183.7亿元,合同销售面积167.5万平方米;实现归属公司股东权益的合同销售金额112.4亿元,归属公司股东权益的合同销售面积102.5万平方米。

可以看到,在2022年经营环境下,龙湖的地产开发业务同样存在一定压力。

但与此同时,龙湖持有物业却结出了“果实”,同期录得经营性收入234亿元(含税金额约人民币250.2亿),同比增长25%左右;其中投资性物业租金收入约119.0亿元(含税金额约人民币127.3亿)。

2022年,龙湖更重要的是完成了“换帅”,伴随着吴亚军退居幕后,陈序平升任董事长,正式完成由家族企业向职业经理人管理公司的转变。

销售与投资

从数据上看,销售虽与2021年同期相比出现一定降幅,但在行业整体严峻的形势下,有这一份成绩实属不易。

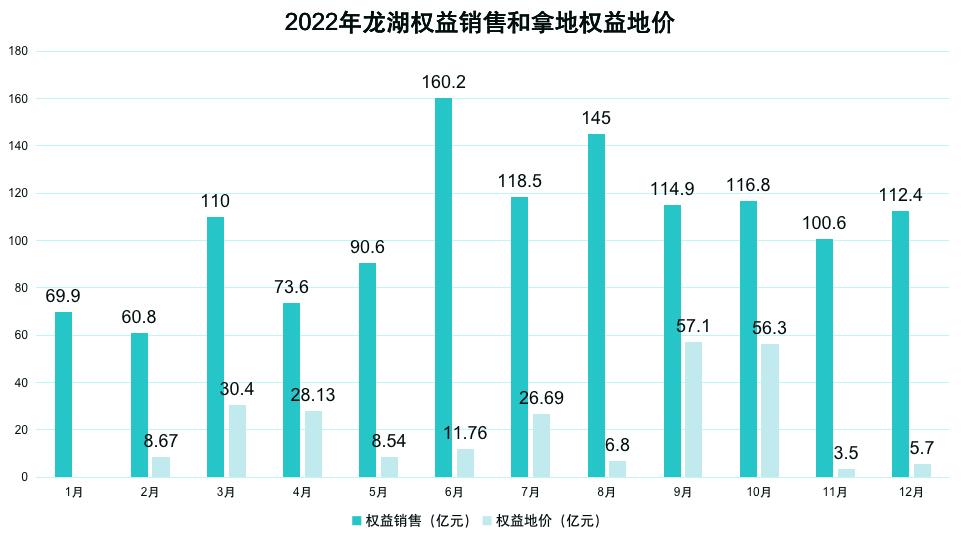

2022年开始,龙湖开始披露每月的权益销售金额。

观点新媒体获悉,去年龙湖权益销售最高的月份为6月的160.2亿元、其次为8月的145亿元,低点为年初1月69.9亿元和2月60.8亿元。

数据来源:企业公告、观点指数整理

纵观龙湖2022年合约销售情况,销售贡献度最高的依然是长三角区域。

分区域来看,长三角、环渤海、西部、华南及华中合同销售额分别为775.8亿元、414亿元、393.9亿元、251.3亿元及180.9亿元,占比分别为38.5%、20.5%、19.5%、12.5%及9.0%。

据悉,龙湖2022年长三角区域中,合肥、温州位居当地市场前三,杭州、无锡、常州、湖州、宁德等城市入围前十,其中杭州杭与城签约金额、签约套数均位列全市第一。

销售端不确定性加大的情况下,龙湖的投资更加审慎和聚焦。

不过,在民营房企普遍停止拿地的2022年,龙湖全年累计摘得34幅地块,总建筑面积超400万平方米,分布在北京、上海、成都、重庆、杭州、合肥等一二线高能级城市,权益地价近300亿元。

在9-10月,龙湖投资较为积极,权益地价均超过了50亿元。

经营性收入

地产开发业务另一端,龙湖持有业务步入收获期,这将会贡献稳定经营现金流,抵抗开发业务的波动风险。

龙湖经营性收入是由商业投资、租赁住房及空间服务组成,2022年录得经营性收入约250.2亿(含税),同比增长25%左右。其中,投资性物业租金收入约119.0亿元(含税金额约人民币127.3亿)。

具体来看,目前龙湖投资物业主要为商场,分为三大产品系列:一站体验式购物中心天街系列、小区购物中心星悦荟系列及中高端家居生活购物中心家悦荟系列。

据悉这些购物中心的物业开发贷款周期可以长达10-15年,在商品房销售环境不佳的时候,稳定的现金流能够大大增强企业自身流动性,也是公司能保持长期稳定发展的前提条件。

截至上半年末,龙湖已开业商场建筑面积为618万平方米,整体出租率为95.6%;而在全年,商业投资业务新增15个项目开业运营。

商场之外,租赁住房“冠寓”已陆续在北京、上海、深圳、杭州、成都、南京、重庆等一线及二线城市开业运营,2022年租赁住房新开业超1万间,累计开业超11万间。

空间服务方面,2022年初,龙湖智创生活正式在港交所递交招股书,开启上市进程,不过由于物业行业资本市场遇冷,龙湖也并不急于推进。

2022年8月,龙湖执行董事兼首席财务官赵轶对外表示,龙湖智创生活上市的准备一直就绪,资料已经准备完毕,目前市场情绪不佳,公司会持续关注市场,并不会着急上市。

据龙湖披露,期内,龙湖物业合约管理面积增幅再创新高,与珠海、武汉、福州、厦门、苏州、阜阳等多个地方国资企业达成合作,并与阿里、网易、小米、海康威视、中科曙光等多个互联网及高新技术企业实现企业总部服务的合作。

按照龙湖集团的发展目标,未来五年时间,商业、租赁住房、空间服务、智慧营造四个经营性航道的收入要占到整个集团的30%,利润占比要超过50%,基本摆脱对开发业务的依赖。

另外,全新智慧营造品牌龙湖龙智造自2022年8月发布以来,目前已与重庆市荣昌区人民政府、大家控股、中铁城投集团、苏州漕湖集团等达成合作。