递表物管企业还在排队等待之时,完成上市的物管企业则掀起了收并购大潮。

2020年末,物业股一支接一支赴港上市;2021年初,物业公司的规模扩张计划也加速推进,既有恒大物业、合景悠活的大手笔收并购,在管面积一口气完成跃升,也有金科智慧服务、弘阳服务的小步快跑。

不完全统计显示,截至1月末,各大上市物业公司披露了15起收并购动作。业内认为,2020年新上市物管企业达到16家之多,作为扩大规模的快捷方式,物管企业将在2021年积极推动收并购。

2月3日,众安集团旗下的众安智慧生活服务有限公司以1.05亿元的代价,将中国新城市集团的商业物业管理业务收入囊中。

相较于众安集团的“小动作”,恒大物业的收购动作可谓引人瞩目。

立下每月新增拓展在管面积3000万平方米的“军令状”不久,1月29日,恒大物业披露了首次收并购大动作,其以15亿元总对价,收购宁波市雅太酒店物业服务有限公司100%股权。

恒大物业公告显示,宁波雅太在浙江、江苏、山东、四川等13个省份39个城市拥有在管项目940个,在管面积超过8000万平方米,涵盖住宅、写字楼、城市综合体、大型工业园等业态,同时还拥有33个城市公共服务项目,在5A景区、地铁、高铁、机场、医院等公共建筑及城市公共服务领域拥有管理经验。通过此次收购,恒大物业的在管面积将超过3.8亿平方米。

据克而瑞物管统计,截至2020年底,彩生活以约3.84亿平方米的在管面位列行业第四位,碧桂园服务则以4.09亿平方米位列第三位。也就是说,收购完成后,恒大物业的在管面积将成为行业第四,距第三名也仅一步之遥。

同样通过一笔收购实现规模跃升的还有合景悠活。1月18日,合景悠活宣布拟以现金代价13.16亿元收购雪松智联科技集团有限公司的80%股权。

其中,截至2020年底,雪松智联在管面积约8600万平方米,是合景悠活同期在管面积的2倍。收购完成后,合景悠活的在管面积将突破1.2亿平方米。据克而瑞物管发布的数据,合景悠活的在管面积规模此前位列行业45位,收购完成之后,其在管面积将超过华润万象生活的1.1亿平方米、低于蓝光嘉宝服务的1.3亿平方米,位列17或18位。

事实上,蓝光嘉宝服务也是通过收购逐步完成了规模扩张。据嘉和家业统计,蓝光嘉宝服务在2020年先后完成17次股权收并购,共斥资约10亿元,带来5100余万平方米的管理规模。

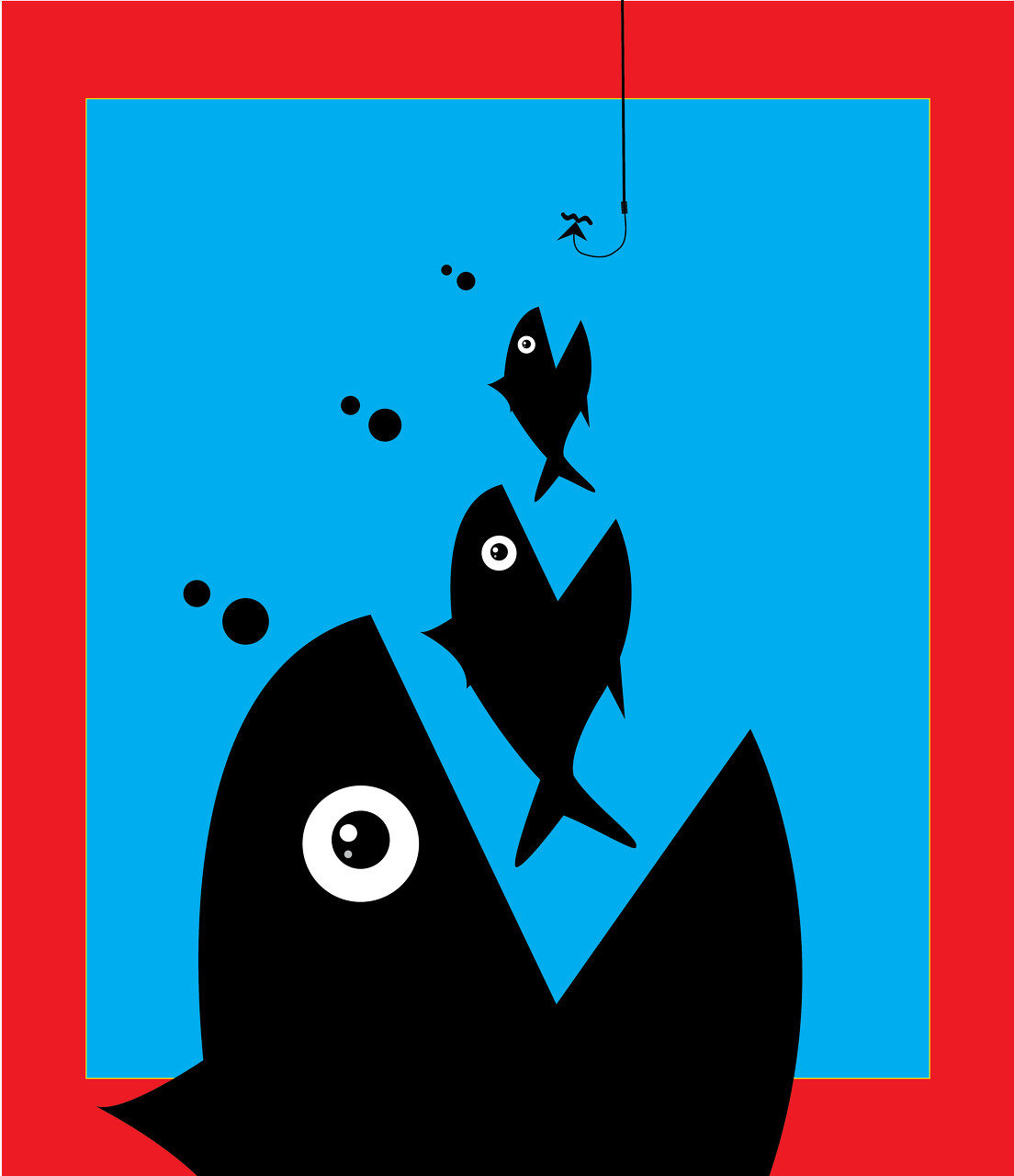

促使大部分物管企业进行收并购的是其对规模的渴求。

“当前正属于物业行业跑马圈地的重要阶段,规模仍是物企企业发展的核心。” 蓝光嘉宝服务董事长姚敏表示。

诸葛找房数据中心分析师陈霄向记者表示,对于物管公司来说,收并购是迅速实现规模扩张的最有效手段,尤其是在当前物管行业正处于迅速发展期,集中度尚不是很高的情况下,各大上市物管公司更是抓紧时机积极扩张,提高市场占有率,迅速抢占市场。

2021年,物管行业的收并购浪潮将更加猛烈。

“从上市企业收并购发起时间看,多聚集于物企上市后1-2年时间段,其中上市后1年内,是物企的黄金收购窗口期。” 嘉和家业物业服务研究院院长唐卓认为,“2020年新上市物企数量高达16家,这些企业的总融资净额546亿元,占总融资规模的75%,在资金、企业扩张需求、利润要求、战略发展、规模效应的趋势下,2021年将会成为物业行业收并购的大年。”

收并购推动物管企业规模快速扩大的同时,还会带来许多问题。毛利率走低是其中之一。

2019年底,碧桂园服务的物业管理服务业务的毛利率同比下降1.7个百分点至约30.2%。对此,碧桂园服务表示主要是由于其在2019年下半年收购多个物业管理公司并积极加大对外市场拓展第三方项目,新增的项目拉低了物业管理服务的毛利率。

雅生活的物业管理服务毛利率水平也在2019年下降2.1个百分点至25.3%,其表示原因之一便是收并购企业贡献同比提升,而该些企业采取市场化发展策略,毛利水平相对较低。

同时,对于物管行业来说,规模扩大并不必然等于估值上涨。彩生活很早就踏上了收并购扩张之路。公开信息显示,2014年上市之后,彩生活先后耗资近40亿收购了百余家企业,规模快速扩大。2017年,彩生活以20.13亿元的价格吞下了万达物业,合约管理总建筑面积在当年突破了4亿平方米。

不过,规模处于头部的彩生活,却一直陷在低估值中。就港股上市物企来看,其市盈率多在30-50倍,甚至在百倍以上,其中碧桂园服务、恒大物业的总市值已逼近2000亿港元;而彩生活目前的市盈率约为9倍,总市值在50亿港元左右。

“收购确实是能快速提升物业公司管理规模的最佳手段,但需要与公司的经营模式和运营能力相联系,需要有规模、有增长、有特色的经营模式才更受资本市场青睐。”同策研究院资深分析师肖云祥认为。

陈霄也认为,在物管公司大举收并购的同时,扩张速度过快,成本上升,若是盈利水平不能跟上,则对于企业运营来说将面临挑战,估值也会受到影响。

值得一提的是,在越来越多有名、有钱的大型物管企业涌入收并购行列时,实力稍弱的中小型物管企获得理想标的的难度将加大。

1月31日,南都物业发布公告称,将与陕西国金实业发展有限公司、陕西秦岭基金管理有限公司、陕西国金现代生活服务有限公司签订《增资扩股协议》,拟以自有资金135万元向标的公司进行增资。本次增资完成后,南都物业将持有标的公司45%的股权,并纳入公司合并报表范围。

但上述标的公司的业绩并不十分突出,其2021年1月营业收入为0,净利润-0.83万元。

相较而言,合景悠活拿下的雪松智联截至2020年11月底实现收益约11.93亿元、税前净利润约1.63亿元;而恒大物业则与出让方订下了业绩承诺,后者要保证宁波雅太方面在2021年度营业总收入实现20亿元、净利润实现1.2亿元,2022年度营业总收入实现23亿元、净利润实现1.4亿元。